Regulação e responsabilização ambiental pelo ato de financiamento

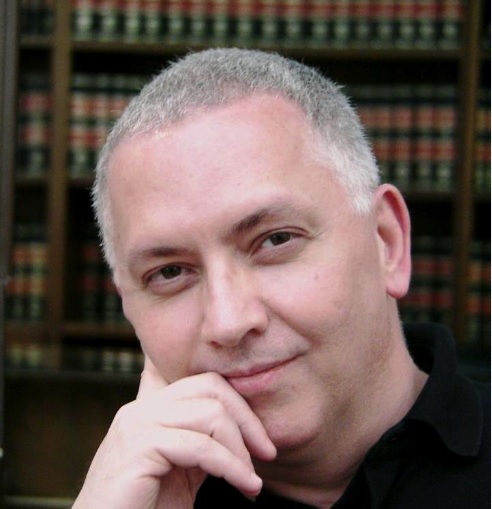

Por Antonio Fernando Pinheiro Pedro

Responsabilidade, informação, conhecimento e risco

No estágio atual do capitalismo, os maiores capitais são a informação e o conhecimento, essenciais para a manutenção e direcionamento do fluxo de investimentos.

Não há mais razão, portanto, para não conferir responsabilidade aos bancos, face à avaliação do risco do investimento – que implica na assunção, em termos, de eventuais danos ambientais decorrentes da atividade por eles financiada. Afinal, o dinheiro deve ser investido em bases sustentáveis, e isso inclui responsabilidade pelo investimento, informação, conhecimento e avaliação do risco.

Abordando a questão de forma clara e objetiva, é possível estabelecer critérios factíveis para buscar essa responsabilização.

Amadurecimento da questão

Tenho acompanhado a questão desde o início dos anos 90, quando presidi, juntamente com Antonio Herman Benjamin – então promotor de justiça – hoje Ministro do STJ, uma Comissão de Juristas instituída pela OAB-SP (Ordem dos Advogados do Brasil – Secção São Paulo), que elaborou proposta de legislação ambiental consolidada, bastante debatida na ocasião, a qual foi entregue à Presidência da República em 1992, pouco depois da Conferência da ONU sobre Meio Ambiente e Desenvolvimento, no Rio de Janeiro.

Naquela ocasião, inserimos no texto uma norma que previa a responsabilidade solidária das instituições financeiras, por dano ambiental que decorresse de atividade por elas financiada. O assunto era então bastante debatido por outro membro da Comissão, Humberto Adami, então advogado do Banco do Brasil e presidente da Comissão de Direito Ambiental da OAB/RJ.

Durante todos esses anos integrei inúmeros grupos de trabalho, alguns deles com os próprios Bancos, visando encontrar um critério justo de responsabilização.

Esse trabalho, levado a cabo por dezenas de operadores do direito e economistas, em todo o Brasil, veio a ser parcialmente consagrado pela Resolução do Banco Central – n. 4.327/2014, que determina a implantação de uma política de responsabilidade socioambiental em todas as instituições financeiras autorizadas pela entidade reguladora.

A resolução representa o reconhecimento, pela autoridade reguladora, de uma demanda de há muito reclamada.

Há ainda, no entanto, necessidade de aclarar aspectos civis e penais relacionados à questão e, como será explicitado mais adiante neste texto, cuidar para que o regulamento não acabe travando o fluxo de financiamentos à economia.

As Referências Internacionais

Em dezembro de 1980, os Estados Unidos implementaram a Comprehensive Environmental Response, Compensation and Liability Act – CERCLA, lei também conhecida como Superfund. Esta norma habilitou a agência ambiental norte americana a baixar critérios de responsabilização ambiental para reparação de danos.

A lei americana afetou o sistema financeiro, na medida em que envolvia os bancos no pagamento dos custos da reparação.

O paradigma norte americano contaminou o debate sobre a responsabilização pelo fato do financiamento, estimulando a adoção de um Protocolo Verde assinado por vários Bancos (o primeiro a assiná-lo, pelo Brasil, foi o antigo BANESPA) sob os auspícios do PNUMA, em 1992.

Em 1996, após muita pressão, houve uma adequação institucional nos EUA com a mudança na Lei do Superfund – a qual passou a restringir o alcance da responsabilidade do financiador, fornecendo um safe harbor – um porto seguro, àquelas instituições financeiras que “não participassem dos atos de gestão da atividade financiada”.

O recuo, no entanto, não freou o processo de governança financeira, que já estava se consolidando internacionalmente – em especial a capacitação do próprio setor para introduzir o vetor ambiental entre os fatores de risco.

O Equator Principles, editado em 2003 com o apoio do IFC – International Finance Corporation, entidade ligada ao Banco Mundial, representou o marco nesse processo.

Reestruturado em 2006, o Equator Principles passou a orientar centenas de instituições financeiras, públicas e privadas, quanto aos procedimentos de salvaguarda ambiental e social nos contratos de financiamento e acompanhamento da evolução da atividade financiada.

Pelo procedimento adotado, os projetos ficam sujeitos à classificação em três categorias, conforme o nível de risco ambiental e social aferido: A (alto risco), B (risco médio) e C (baixo risco).

Para aqueles classificados como A ou B, compete ao interessado no financiamento elaborar a avaliação ambiental do projeto, abordando, entre outras questões:

• aspectos ambientais e sociais,

• o cumprimento das normas legais,

• compatibilidade com o desenvolvimento pretendido regionalmente,

• a utilização de recursos naturais renováveis,

• a proteção da saúde e da diversidade étnico-cultural e

• a adoção de mecanismos de prevenção e controle dos impactos.

No preambulo de sua edição do Equator Principles, em 2006, o IFC definiu o instituto do project financing como sendo o “método de financiamento em que o credor olha principalmente para as receitas geradas por um único projeto, tanto como fonte de reembolso como garantia para a exposição, e desempenha papel importante no financiamento do desenvolvimento em todo o mundo”.

Assim, “financiadores do projeto podem encontrar questões sociais e ambientais, que são ao mesmo tempo complexas e desafiadoras, especialmente com relação a projetos nos mercados emergentes”.

Ou seja, informação, conhecimento e risco compreendem responsabilidade.

Importante analisar, agora, a configuração do nexo causal. Pois ele é determinado pelo tempo e condições do contrato de financiamento e aporte do crédito. Senão vejamos:

Contexto Legal no Brasil

No Brasil, os elementos de responsabilidade pelo fato do financiamento foram dispostos linearmente a partir da Lei Federal 6.938/81 – Política Nacional do Meio Ambiente, palmilhados em três institutos:

1- Conceito de poluidor – o agente responsável direta ou indiretamente pela atividade causadora de degradação ambiental (art. 3º., IV);

2- Conceito de responsabilidade civil objetiva do poluidor – que responde pelo dano causado ao meio ambiente, independente de culpa – seja ela contratual ou extracontratual (art. 14. §1º.);

3- Obrigação dos órgãos de financiamento e incentivos governamentais a condicionarem a aprovação de projetos habilitados a esses benefícios ao licenciamento, na forma da lei, e ao cumprimento das normas, dos critérios e dos padrões expedidos pelo CONAMA (art. 12).

O conceito de poluidor indireto, estabelecido na Lei, vincula objetivamente o responsável contratual pela viabilização do empreendimento. O nexo causal é a concessão do crédito financeiro – necessário para viabilizar economicamente o empreendimento e, portanto, implicar a responsabilização.

O nexo causal pode se dar subjetivamente, por extensão do conceito de ilicitude, vinculado por lei à performance econômica do agente, para tanto dispondo o Código Civil:

“ Art. 187. Também comete ato ilícito o titular de um direito que, ao exercê-lo, excede manifestamente os limites impostos pelo seu fim econômico ou social, pela boa-fé ou pelos bons costumes. ”

Essas figuras jurídicas devem seguir o escopo da Constituição Federal, que impõe aos responsáveis pela atividade econômica (incluso os titulares da relação de financiamento) a função de observar o seguinte princípio:

“Art. 170. (…) VI – a defesa do meio ambiente, inclusive mediante tratamento diferenciado conforme o impacto ambiental dos produtos e serviços e de seus processos de elaboração e prestação. ”

Sendo o Estado o regulador da atividade econômica, como reza o art. 174 da Carta, suas diretrizes indicativas e de compatibilização econômica funcional, devem estar consentâneas com interesses e programas públicos de desenvolvimento e equilíbrio ambiental. Essas diretrizes deverão estar presentes e constituir o bona fide de qualquer contrato de financiamento, em especial de obras estruturantes.

O interesse em causa, bem entendido, é o equilíbrio ambiental – de natureza difusa e, por definição legal, indivisível, transindividual e de titularidade indeterminada. Sua relevância pública há de ser considerada em qualquer contrato que viabilize economicamente empreendimento potencialmente causador de impacto ambiental.

Todo financiamento de projeto com potencial de significativo impacto ambiental, carrega interesse público e é relevante. Assim, a inobservância dos aspectos ambientais no ato de contratar o aporte constitui omissão para com a Administração Pública Ambiental e pode ser criminalizada.

A Lei Federal 9.605/98 estabeleceu tipo penal aplicável à conduta omissiva-comissiva:

“Art. 68. Deixar, aquele que tiver o dever legal ou contratual de fazê-lo, de cumprir obrigação de relevante interesse ambiental:

Pena – detenção, de um a três anos, e multa.

Parágrafo único. Se o crime é culposo, a pena é de três meses a um ano, sem prejuízo da multa.”

Critérios para aferir a responsabilidade do órgão financiador

O financiamento é temporário. A atividade resultante do financiamento, no entanto, é perene.

Portanto, o momento do financiamento é crucial para responsabilização.

Há responsabilidades cujo nexo causal reside no vínculo estabelecido com o financiamento e há responsabilidades intrínsecas à operação da atividade financiada. Há vínculos inerentes ao risco do empreendimento – que seguem vinculados ao empreendedor e não mais vinculam o financiador após concluído o aporte.

Entendo serem três os momentos que formam o nexo de causalidade e o vínculo de responsabilidade no contrato de financiamento:

1o. – A pré-aprovação

O primeiro momento vinculante é o da aprovação do financiamento, chamado de pré-aprovação. É a etapa na qual o organismo financeiro exige do interessado licenças e documentos comprobatórios do efetivo cumprimento da legislação ambiental.

A inobservância dos requisitos legais, com efetiva liberação de valores à margem da legislação ambiental, é suficiente para gerar responsabilidade solidária do financiador.

No entanto, é preciso limitar a ansiedade do compliance. Por se tratar de procedimento satisfativo, a instituição financeira não deve ser confundida com o órgão licenciador. Não cumpre àquela, portanto, querer mais que o licenciador e as regras legais.

Excessiva discricionariedade nos procedimentos, por temor ou desconhecimento de causa, podem inviabilizar projetos ambientalmente viáveis e gerar danos de ordem material.

A fase da pré-aprovação, de todo modo, é momento para se aferir o risco e, portanto, importa apresentação de análise para avaliação do conflito potencial em causa, justificadora da decisão pela aprovação ou não do aporte.

2o.- A pós-aprovação

O segundo momento é o da pós-aprovação do financiamento.

Cumprida a legislação ambiental pelo candidato ao crédito, advindo, no entanto, dano superveniente ao meio ambiente, o banco poderá ser responsabilizado – porém, de forma restrita.

O TRF-1 (Tribunal Regional Federal da 1ª Região), já consignou que somente se configura a responsabilidade ambiental da Instituição Financeira se comprovado, no curso do processo, que ela tinha conhecimento dos danos ambientais gerados pelo tomador do crédito, e que, apesar da informação, liberou parcelas referentes ao financiamento da atividade poluidora (TRF-1. Des. Fagundes de Deus. AG01000363292/MG – Quinta Turma, J. 19/12/2003).

Se levarmos em conta que a análise de risco é instrumento hoje integrante do project financing, como acima já dito, o risco financeiro e ambiental é aferível, e a consciência do risco pelo órgão financiador pode ser atestada documentalmente.

No entanto, a inserção do risco não basta para gerar responsabilidade.

Seria necessário que não houvessem medidas mitigadoras e de prevenção estabelecidas no processo de licenciamento. Nesse caso, analisado o risco pelo órgão financiador, deve este ter o cuidado de exigir a adoção daquelas medidas pelo mutuário, supletivamente, de forma a evitar transmissão da responsabilidade, que nesse caso será certa.

3o. – Dano ambiental superveniente

Um último momento, é o da ocorrência da hipótese de dano ambiental superveniente, após encerrado o financiamento, já esgotados os aportes.

Não se presume ilicitude de uma atividade regular e o dano pode surgir de forma incidental ou acidental, na instalação ou operação do projeto.

Nesse caso, não há vínculo entre o fato do financiamento e o ato da atividade financiada. A responsabilidade deverá ser resolvida pelo mutuário perante a autoridade ambiental.

O fato é que os agentes financeiros, por mais que contribuam para a proteção do meio ambiente, não detém poder de polícia, e, portanto, sua competência para fiscalizar empreendimentos financiados é limitada, mormente quando já contratado o aporte do financiamento.

Essa definição importa na medida em que o Ministério Público, não raro, intervém politicamente nos processos de financiamento, em especial os de infraestrutura. Tem ocorrido apresentando notificações e recomendações abusivas, para pressionar bancos a adotar medidas às quais não estão obrigados e cuja competência legal não lhes é atribuída.

Abusos mandamentais do Ministério Público, portanto, não podem impor ônus arbitrário aos bancos antes de estabelecer-se claramente qual a medida de sua responsabilidade.

Há que reconhecer o compromisso firmado pelo financiador para liberar as parcelas referentes ao contrato firmado. Uma vez em curso, não há como interromper o financiamento a não ser por motivo relevante contratualmente previsto e materialmente comprovado, ou por decisão judicial – jamais por suspeita.

O Instrumento da Análise de Risco

A Análise de Risco jurídico-institucional é documento importantíssimo e cronologicamente importante, para firmar o limite da responsabilização do financiador.

Deve ser um documento desvinculado do corpo funcional de ambas as partes envolvidas, elaborada por consultoria técnica e jurídica contratada.

É possível desenvolver sistema padronizado de avaliação do risco, com base em matriz pré-definida, nos moldes das que já são fornecidas pelas empresas tradicionais de informação de crédito – no entanto, a especificidade de impacto ambiental no caso de financiamentos significativos, poderá demandar análise específica e mais aprofundada.

Com base nos vários problemas até hoje analisados, entendo que esse documento, de forma alguma deve se limitar a apontar desconformidades ou elencar quadro de normas aplicáveis – é importante que ele indique com clareza, critique e proponha, de forma a balizar o contrato e antecipar conflitos. Para tanto, a experiência deontológica dos analistas envolvidos é fundamental.

A Regulação pelo Banco Central do Brasil

O BACEN, atento à questão, tratou de debater duas propostas de atos normativos sobre o tema.

A primeira proposta estabeleceu a obrigatoriedade da adoção pelos bancos de uma política de responsabilidade socioambiental, compatível com porte de cada instituição e com a complexidade dos respectivos produtos e serviços.

A segunda proposta obriga as instituições financeiras a divulgarem anualmente relatório sobre as práticas adotadas no âmbito de sua política de responsabilidade socioambiental. Pela proposta, o relatório deve ser elaborado de acordo com os melhores padrões internacionais. O objetivo é mostrar à sociedade como está sendo implementada a política de responsabilidade socioambiental e como se pode avaliar a relação da instituição com as partes interessadas.

A primeira proposta já resultou. O BACEN publicou a Resolução 4.327/2014, a qual estabelece as diretrizes para a implantação de uma política de responsabilidade socioambiental (PRSA) nas instituições financeiras.

A norma apontou como princípios a serem observados na PRSA, o da relevância e o da proporcionalidade. O primeiro referente ao grau de exposição a risco inserido nas atividades e operações e o segundo, à compatibilidade da política à natureza e complexidade das atividades, serviços e produtos das instituições.

A norma também instituiu como diretrizes a serem observadas, a de manutenção de uma estrutura de governança (incluindo a montagem de um comitê de responsabilidade socioambiental) e de uma unidade de gerenciamento do risco socioambiental – destinado à avaliação contínua das operações, produtos e serviços, conforme o tamanho e natureza de serviços de cada instituição.

A implementação da política de governança e gerenciamento de risco induz à responsabilização do operador financeiro e pretende formar um cenário de regulação que a consolide.

Crítica ao Regulamento do BACEN

A regulamentação baixada “chove no molhado”, no que tange a reconhecer uma responsabilidade ambiental já delineada na legislação ordinária, analisada pela doutrina e cristalizada em nascente jurisprudência.

Além de pretender fazer engenharia legal de obra feita, a proposta normativa do BACEN, com efeito, encalha em instrumentos gerenciais e protocolos consagrados.

Exemplo disso são as normas do Conselho Federal de Contabilidade. O CFC possui critérios para o exercício contábil dos passivos e ativos socioambientais das empresas – Resolução 750/1993 e NBC T 15/2004 – as quais, inclusive, relacionam os passivos dessa natureza no rol das obrigações realizáveis a médio e longo prazo – (passivo circulante).

Pergunto: como conciliar esses passivos realizáveis a longo prazo com um limite restrito de CINCO anos de registro de passivos com relação a projetos financiados, pretendido pelo BACEN?

A norma do BACEN consolida princípios e critérios postos pelo Equator Principles (IFC), compromissos do Protocolo Verde (PNUMA), normas propostas pela ISO (International Standard Organization), salvaguardas utilizadas pelo Banco Mundial. A ideia é misturá-los aos dois marcos regulamentares – o já baixado e o proposto.

O risco desse Milk Shake normativo será, justamente, gerar um sistema de entraves ao financiamento e, não, um sistema de critérios de financiamento.

De toda forma, o passo legal, regulamentar e gerencial já está dado. A responsabilização socioambiental da instituição financeira pelo ato do financiamento de atividades e empreendimentos potencialmente poluidores, bem como por danos ambientais não previstos em análise de risco, é hoje um fato.

Conclusão

O caminho está no manejo dos instrumentos de avaliação de risco na análise de crédito, e na instituição de mecanismos de salvaguarda, acompanhamento e documentação.

Conferir certeza jurídica e reduzir inseguranças nos aspectos relacionados à responsabilidade ambiental dos bancos é fundamental para assegurar sustentabilidade aos investimentos.

Antonio Fernando Pinheiro Pedro é advogado, sócio-diretor do escritório Pinheiro Pedro Advogados. Consultor ambiental, com consultorias prestadas ao Banco Mundial, IFC, PNUD e UNICRI, Governo Federal, Governos Estaduais e municípios. É integrante do Green Economy Task Force da Câmara de Comércio Internacional, membro da Comissão Nacional de Direito Ambiental do Conselho Federal da OAB. Jornalista, é editor-chefe do Portal Ambiente Legal e responsável pelo Blog The Eagle View.

Antonio Fernando Pinheiro Pedro é advogado, sócio-diretor do escritório Pinheiro Pedro Advogados. Consultor ambiental, com consultorias prestadas ao Banco Mundial, IFC, PNUD e UNICRI, Governo Federal, Governos Estaduais e municípios. É integrante do Green Economy Task Force da Câmara de Comércio Internacional, membro da Comissão Nacional de Direito Ambiental do Conselho Federal da OAB. Jornalista, é editor-chefe do Portal Ambiente Legal e responsável pelo Blog The Eagle View.

.

Leia também:

http://afppview.blogspot.com.br/2013/05/o-capitalismo-financeiro-e.html

http://afppview.blogspot.com.br/2014/03/meio-ambiente-e-sistema-financeiro.html

http://afppview.blogspot.com.br/2014/03/os-bancos-e-responsabilidade-ambiental.html

.